在正式掛牌前兩天,螞蟻集團(tuán)的IPO被叫停。

11月3日晚間,上交所發(fā)布公告,暫緩螞蟻集團(tuán)A股科創(chuàng)板上市,原因是近日螞蟻集團(tuán)實(shí)控人馬云等被監(jiān)管部門約談,出現(xiàn)導(dǎo)致公司不符合發(fā)行上市條件或者信息披露要求的重大事項(xiàng)。隨后,螞蟻集團(tuán)在港交所發(fā)布公告,同時(shí)暫緩正在進(jìn)行的H股上市。

按照原計(jì)劃,螞蟻集團(tuán)將在11月5日同時(shí)在A股和港股IPO,如今這一計(jì)劃泡湯。這是港股歷史上少有的在上市前夕暫緩發(fā)行的案例。

而在兩天前,螞蟻剛剛公布IPO新股配售和中簽結(jié)果,很多打新中簽的投資者,已經(jīng)支付了股票認(rèn)購款。因推遲上市,那些花費(fèi)巨大成本融資打新的投資者,將付出不同程度的手續(xù)費(fèi)和利息損失。

受此消息影響,美股上市公司阿里巴巴當(dāng)天股價(jià)大跌8.13%,市值蒸發(fā)超600億美元。

螞蟻回應(yīng)稱:對(duì)由此給投資者帶來的麻煩,螞蟻集團(tuán)深表歉意。我們將按照兩地交易所的相關(guān)規(guī)則,妥善處理好后續(xù)工作。阿里巴巴集團(tuán)發(fā)言人稱,將會(huì)和螞蟻集團(tuán)一起,積極的配合和擁抱監(jiān)管。

據(jù)騰訊新聞消息,螞蟻集團(tuán)執(zhí)行董事長井賢棟11月3日晚間召集集團(tuán)內(nèi)部中高管召開緊急會(huì)議,保守估計(jì)螞蟻重新上市的時(shí)間要被推遲半年左右。

4日早間,螞蟻在港交所發(fā)布公告,表示香港公開發(fā)售的申請股款(連同 1.0%經(jīng)紀(jì)傭金,0.0027%香港證監(jiān)會(huì)交易征費(fèi)以及 0.005%香港聯(lián)交所交易費(fèi))將不計(jì)利息分兩批退回。

從8月25日同步向上交所和港交所遞交IPO申請,到確定IPO發(fā)行價(jià),再到公布中簽結(jié)果,螞蟻只用了兩個(gè)多月時(shí)間。按照此前68.8元/股的定價(jià),螞蟻的IPO市值將達(dá)到2.1萬億,創(chuàng)造全球最大IPO紀(jì)錄,馬云也將徹底坐穩(wěn)中國首富的位置。但就在正式掛牌前兩天,情況突然發(fā)生了變化。

螞蟻?zhàn)隽耸裁矗繛槭裁磿壕徤鲜校窟@將對(duì)螞蟻帶來哪些影響?

暫緩上市,誰來買單?

螞蟻暫緩上市,首先受到影響的,是那些參與了螞蟻IPO認(rèn)購的投資者。

參與打新需要提前凍結(jié)資金,還涉及到手續(xù)費(fèi)和利息,如果是融資加杠桿,則費(fèi)用更高。對(duì)于這個(gè)即將到來的全球最大IPO,資本市場熱情高漲,引發(fā)散戶瘋狂搶購。以港股為例,有155萬散戶參與了認(rèn)購,凍結(jié)資金約1.3萬億港元。有消息稱,螞蟻港股推遲上市,155萬股民利息虧損上億。

上交所和港交所暫緩螞蟻IPO的消息出來后,有參與了認(rèn)購的散戶表示“辛辛苦苦白打中了這么多簽”。

螞蟻公開回應(yīng)稱,對(duì)由此給投資者帶來的麻煩深表歉意。4日早間,螞蟻發(fā)布港交所公告,表示香港公開發(fā)售的申請股款(連同1.0%經(jīng)紀(jì)傭金,0.0027%香港證監(jiān)會(huì)交易征費(fèi)以及0.005%香港聯(lián)交所交易費(fèi))將不計(jì)利息分兩批退回。

經(jīng)濟(jì)日報(bào)的文章指出,參與螞蟻初步詢價(jià)的投資者眾多,涉及數(shù)以百萬計(jì)的股民的切身利益。暫緩螞蟻集團(tuán)上市,正是為了更好維護(hù)金融消費(fèi)者權(quán)益,維護(hù)投資者利益,維護(hù)資本市場的長期健康發(fā)展。螞蟻集團(tuán)當(dāng)務(wù)之急是按監(jiān)管部門的要求,切實(shí)抓緊整改。

在螞蟻被暫緩上市之前,有關(guān)螞蟻估值問題的討論就已經(jīng)很多。按照之前確定的發(fā)行價(jià),螞蟻的發(fā)行估值高達(dá)2.1萬億人民幣,約合3130億美元。這個(gè)估值將超過美團(tuán)、京東、拼多多等互聯(lián)網(wǎng)巨頭,使螞蟻躋身中國第三大互聯(lián)網(wǎng)公司,僅次于阿里和騰訊。按此市值排名,螞蟻甚至將超過“工農(nóng)中建交郵”六大國有銀行。

有投資者分析,螞蟻的發(fā)行估值過高,雖然長期看具備投資價(jià)值,但短期看并非合適的買入時(shí)機(jī)。

有觀點(diǎn)認(rèn)為,若因?yàn)楸O(jiān)管加強(qiáng)導(dǎo)致公司估值重估,股價(jià)不斷下跌,就會(huì)“套牢”很多老百姓,從中小投資者保護(hù)角度來說,可能暫停上市會(huì)更好些,避免上市以后就是股價(jià)一直下跌的情況出現(xiàn)。

根據(jù)騰訊新聞《一線》消息,螞蟻集團(tuán)暫緩上市后需要重新調(diào)整上市板塊的業(yè)務(wù)內(nèi)容以及重新估值。

3日晚間,已經(jīng)有網(wǎng)友在討論如何重新計(jì)算螞蟻股東的財(cái)富身家,甚至有人調(diào)侃:“杭州的房價(jià)估計(jì)漲不上去了。”

螞蟻暫緩上市事件,可能還會(huì)影響到即將在科創(chuàng)板上市的京東數(shù)科。

跟螞蟻和阿里的關(guān)系類似,京東數(shù)科是京東旗下從事金融科技業(yè)務(wù)的子公司,核心業(yè)務(wù)包括京東金條和京東白條。今年9月11日,京東數(shù)科披露招股書,計(jì)劃募資約200億元,目標(biāo)上市估值在2000億元左右。螞蟻上市按下暫停鍵,給體量小一個(gè)量級(jí)、但業(yè)務(wù)屬性相似的京東數(shù)科傳遞了不利信號(hào)。3日晚間美股開盤,京東股價(jià)下跌3%。

但值得注意的是,暫緩上市不等于取消上市,具體怎么安排還要等監(jiān)管部門通知。

為何暫緩上市?

所有信號(hào)都指向四部門對(duì)馬云的約談事件。

2日晚間,螞蟻集團(tuán)實(shí)際控制人馬云、董事長井賢棟、總裁胡曉明被中國人民銀行、中國銀保監(jiān)會(huì)、中國證監(jiān)會(huì)、國家外匯管理局聯(lián)合約談的消息刷屏。

這種高規(guī)格的聯(lián)合約談事件,在國內(nèi)非常罕見,尤其是在螞蟻這樣一家金融巨無霸即將上市的關(guān)鍵節(jié)點(diǎn)。事實(shí)上,螞蟻上市被暫緩,也跟這起約談事件直接相關(guān)。

根據(jù)《科創(chuàng)板首次公開發(fā)行股票注冊管理辦法(試行)》的規(guī)定,“凡是對(duì)投資者作出價(jià)值判斷和投資決策有重大影響的信息,發(fā)行人均應(yīng)當(dāng)予以披露”。換言之,如果公司存在重大事項(xiàng)未予披露的情形,則可能觸發(fā)暫緩上市。

上交所的公告也是將這一點(diǎn)作為暫緩上市的理由。公告稱,“近日,發(fā)生你公司實(shí)際控制人及董事長、總經(jīng)理被有關(guān)部門聯(lián)合進(jìn)行監(jiān)管約談,你公司也報(bào)告所處的金融科技監(jiān)管環(huán)境發(fā)生變化等重大事項(xiàng)。該重大事項(xiàng)可能導(dǎo)致你公司不符合發(fā)行上市條件或者信息披露要求。”

約談是重大事項(xiàng),但約談的具體內(nèi)容是什么,監(jiān)管部門并沒有透露。業(yè)內(nèi)普遍認(rèn)為與加強(qiáng)金融監(jiān)管有關(guān)。

而在過去的半個(gè)多月里,螞蟻一直處于風(fēng)波之中,風(fēng)暴眼是螞蟻和監(jiān)管之間的關(guān)系。

來源/ 螞蟻集團(tuán)官網(wǎng)我們不妨梳理一下過去這段時(shí)間,圍繞螞蟻發(fā)生的幾個(gè)關(guān)鍵事件。

首先是10月23日至25日在上海舉行的外灘金融峰會(huì),這是國內(nèi)金融行業(yè)高規(guī)格的一次會(huì)議,馬云在會(huì)上做了發(fā)言。發(fā)完言馬云就上了熱搜,因?yàn)樗芭谵Z監(jiān)管”的言論。這里摘幾句馬云發(fā)言的觀點(diǎn):現(xiàn)在中國的銀行還是當(dāng)鋪思想,害了很多企業(yè)家;中國金融沒有系統(tǒng)性風(fēng)險(xiǎn),因?yàn)椤皼]有系統(tǒng)”;好的創(chuàng)新不怕監(jiān)管,但是怕昨天的方式去監(jiān)管。

10月26日,螞蟻集團(tuán)IPO初步詢價(jià)完成,確定了A股發(fā)行價(jià)。10月29日,螞蟻披露中簽率公告,申購人數(shù)和金額創(chuàng)紀(jì)錄。這距離螞蟻IPO已經(jīng)近在咫尺。

緊接著,監(jiān)管的風(fēng)向發(fā)生了變化。

10月31日,國務(wù)院金融穩(wěn)定發(fā)展委員會(huì)專題會(huì)議召開,會(huì)議指出,當(dāng)前金融科技與金融創(chuàng)新快速發(fā)展,必須處理好金融發(fā)展、金融穩(wěn)定和金融安全的關(guān)系。當(dāng)天,《金融時(shí)報(bào)》刊發(fā)文章,論述金融創(chuàng)新和監(jiān)管的關(guān)系。

文中有這樣幾個(gè)觀點(diǎn):如果一家金融企業(yè)發(fā)展到“大而不能倒”,業(yè)務(wù)規(guī)模和關(guān)聯(lián)性都很大,就需要對(duì)其實(shí)施宏觀審慎監(jiān)管;對(duì)BigTech公司的監(jiān)管,金融監(jiān)管部門要敢于說“不”,否則就容易被其科技屬性誤導(dǎo),被輿論所綁架,不進(jìn)行有效監(jiān)管,最終扭曲市場,產(chǎn)生金融風(fēng)險(xiǎn)。

金融時(shí)報(bào)是由中國人民銀行主管的報(bào)紙,BigTech公司指螞蟻集團(tuán)等金融科技公司。

11月1日和2日,金融時(shí)報(bào)又連續(xù)刊發(fā)了兩篇文章,指出大型互聯(lián)網(wǎng)企業(yè)進(jìn)入金融領(lǐng)域,帶來了一些問題和風(fēng)險(xiǎn),比如壟斷和不公平競爭、產(chǎn)品和業(yè)務(wù)邊界模糊、信息技術(shù)可控性、穩(wěn)定性風(fēng)險(xiǎn)、數(shù)據(jù)泄露與侵權(quán)風(fēng)險(xiǎn)、系統(tǒng)性風(fēng)險(xiǎn)等。總之,應(yīng)該不斷加強(qiáng)和改進(jìn)監(jiān)管。

11月2日晚間,證監(jiān)會(huì)發(fā)布通告,四部門約談馬云等螞蟻集團(tuán)實(shí)控人和高管。3日一早,經(jīng)濟(jì)日報(bào)發(fā)表評(píng)論文章,《金融科技不能“單兵突進(jìn)”》。3日晚間,阿里暫緩A+H上市事宜。

螞蟻的三個(gè)核心問題

對(duì)于螞蟻這類金融巨頭,確實(shí)是要進(jìn)行監(jiān)管,但具體要監(jiān)管什么?

過去,圍繞螞蟻這家公司,有一些備受爭議的問題,這些問題能否回答好,一定程度上將決定螞蟻的上市進(jìn)程。

第一,螞蟻到底是一家科技公司,還是一家金融公司?

這個(gè)問題很重要,因?yàn)榭萍紀(jì)r金融,不僅決定了螞蟻上市時(shí)適用什么估值體系,還決定了適用什么監(jiān)管政策。

今年6月之前,螞蟻還叫“螞蟻金服”,6月之后,就改成了“螞蟻科技”,簡稱“螞蟻集團(tuán)”。從更名可以看出,螞蟻有意撕掉金融標(biāo)簽,要給自己貼上科技標(biāo)簽。

事實(shí)上,叫什么不重要,做什么才重要。從起源上看,螞蟻是做在線擔(dān)保交易起家的,支付寶的出發(fā)點(diǎn)是解決支付問題,支付是典型的金融。2014年馬云在重慶成立了兩個(gè)小貸公司,當(dāng)時(shí)的出發(fā)點(diǎn)就是“想搞一個(gè)貸款公司”,因?yàn)楫?dāng)時(shí)浙江溫州地區(qū)的小貸公司在整頓,資金都凍結(jié)了,馬云為了便利,才舍近求遠(yuǎn)跑去重慶。小貸同樣是金融。

在金融牌照上,螞蟻擁有銀行、支付、小額貸款、基金、基金銷售、期貨、保險(xiǎn)代理等金融領(lǐng)域的核心牌照,這為它開展金融業(yè)務(wù)提供了便利。而外界對(duì)螞蟻的直觀印象,是一個(gè)業(yè)務(wù)跨度很廣、難以定義的金融集團(tuán)。

但馬云有意想要規(guī)避這一點(diǎn)。有一個(gè)小細(xì)節(jié),據(jù)外媒報(bào)道,在螞蟻上市之前,螞蟻集團(tuán)要求投行安排科技板塊分析師參與覆蓋研究,而不是金融分析師,部分分析師認(rèn)為螞蟻的要求體現(xiàn)了其希望強(qiáng)調(diào)公司業(yè)務(wù)重心在科技業(yè)務(wù),而非金融。

把螞蟻定位成一家科技公司有很多好處,比如,更高的估值,以及更重要的,相對(duì)寬松的監(jiān)管。

第二,螞蟻?zhàn)詈诵牡臉I(yè)務(wù)是啥?

答案是,放貸。進(jìn)一步回答,小額貸款。

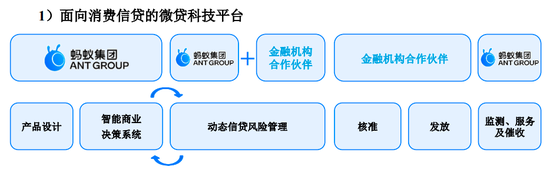

今年上半年螞蟻的收入結(jié)構(gòu)中,微貸科技平臺(tái)(小額貸款)的收入占比為39%,是第一大收入來源,已經(jīng)超過了支付業(yè)務(wù)。與信貸相關(guān)的凈利潤是102億元,占到螞蟻集團(tuán)總利潤的47.8%,接近半壁江山。這背后的運(yùn)營主體就是重慶的那兩家小貸公司,分別是花唄和借唄。

現(xiàn)在,螞蟻的信貸規(guī)模是2.15萬億元,這是一個(gè)相當(dāng)大的體量。但有意思的是,這其中98%的資金來自合作銀行,剩下的2%才是螞蟻的自有資金。也就是說,螞蟻加了杠桿,用很小的資本金,撬動(dòng)了龐大的信貸規(guī)模。

有觀點(diǎn)認(rèn)為,這次螞蟻被約談,或跟加強(qiáng)監(jiān)管網(wǎng)絡(luò)小貸有關(guān)。11月2日馬云等人被約談的同時(shí),銀保監(jiān)會(huì)、央行還聯(lián)合發(fā)布了《網(wǎng)絡(luò)小額貸款業(yè)務(wù)管理暫行辦法(征求意見稿)》,其中最核心的有兩點(diǎn),一是網(wǎng)絡(luò)小貸公司通過銀行借款、股東借款等非標(biāo)準(zhǔn)化融資形式融入資金的余額,不得超過其凈資產(chǎn)的1倍,通過發(fā)行債券、資產(chǎn)證券化產(chǎn)品等標(biāo)準(zhǔn)化債權(quán)類資產(chǎn)形式融入資金的余額,不得超過其凈資產(chǎn)的4倍;二是在單筆聯(lián)合貸款中,網(wǎng)絡(luò)小貸公司的出資比例不得低于30%。這對(duì)螞蟻至關(guān)重要,因?yàn)檫@兩棒子打下來,螞蟻的杠桿就被限制住了,花唄和借唄沒了翅膀。

第三,螞蟻該如何監(jiān)管?

螞蟻這類金融科技巨頭確實(shí)不太好管,因?yàn)闆]有先例可尋。

一位國內(nèi)金融領(lǐng)域的高官曾在公開場合講過這樣一段經(jīng)歷:2017年初資管業(yè)務(wù)整頓的時(shí)候,監(jiān)管部門發(fā)現(xiàn)一個(gè)現(xiàn)象,螞蟻的花唄和借唄,憑借30多億本金發(fā)展成了3000多億,放大了100倍,采用的手段就是在資本市場發(fā)ABS(一種資產(chǎn)證券化融資方式),三天能發(fā)90億,連發(fā)40次就形成了3600億。這個(gè)當(dāng)時(shí)并沒有違反全世界證券市場發(fā)ABS的規(guī)則,但它超越了以往的常識(shí),放大了風(fēng)險(xiǎn)。這背后的玄機(jī),就在于螞蟻運(yùn)用了互聯(lián)網(wǎng)的手段。

金融時(shí)報(bào)《關(guān)于金融創(chuàng)新與監(jiān)管的幾點(diǎn)認(rèn)識(shí)》一文指出,金融科技領(lǐng)域由于網(wǎng)絡(luò)效應(yīng)的存在,通常會(huì)形成“贏家通吃”,造成市場壟斷和不公平競爭;BigTech公司廣泛運(yùn)用大數(shù)據(jù)、云計(jì)算等網(wǎng)絡(luò)信息技術(shù),經(jīng)營模式和算法的趨同,增強(qiáng)了金融風(fēng)險(xiǎn)傳染性;金融科技公司過度采集客戶數(shù)據(jù),可能侵犯客戶隱私。這都是互聯(lián)網(wǎng)巨頭跨界金融業(yè)務(wù)后,有可能會(huì)出現(xiàn)的問題,也是螞蟻可能帶來的風(fēng)險(xiǎn)。

無論如何,健康有序的金融環(huán)境,是市場良性發(fā)展的必需品。螞蟻暫緩上市,接下來如何走向,還有待觀望。