我國運營商依托產數業務形成領先美國運營商的營收增長優勢,但受2024年國內需求不足影響,增長主引擎的產數業務收入增速下降,導致領先優勢縮小,凈利潤率差距擴大。美國運營商基礎業務收入增長及價值運營好于我國運營商,其AI連接布局、基礎業務價值運營、簡化網絡降本對我國運營商具有一定借鑒意義。

2024年主要發展情況對比

1.主要發展舉措對比

在產品服務層面,我國運營商更加注重推進網絡與戰新產品服務的融合供給,而美國運營商注重推進固移融合。美國運營商高度重視擴展連接服務、5G與光纖寬帶融合、5G與會員權益的融合,如AT&T強調通信細分市場和融合服務、Verizon強調擴展預付卡業務和MyPlan系列、T-Mobile 強調套餐融合實現行業領先的用戶增長,而我國三大運營商,在提供連接服務的基礎上,更注重網與云、AI、安全等一體化服務,如中國電信強調面向政企客戶著力打造“算力+平臺+數據+模型+應用”的一體化服務新模式、中國移動在政企市場強調一體化推進“網+云+DICT”規模拓展。

在運營層面,①兩國運營商均強調利用AI推進轉型和提高效率,但我國運營商有待加快推進。AT&T為美國AI專利第六大持有人,其內部已部署600多個AI和ML模型,2024年提出借助Al提高效率、增強客戶體驗并擴大優勢,推出Ask AT&T將軟件開發效率提升30%;Verizon提出將借助AI提升員工客戶體驗和實現網絡自我優化修復,其AI 客服應用成功保留10萬客戶。2024年,中國電信加快推進AI For NetWork,并打造客服、生產經營、解決方案、渠道、網絡等13個大模型,中國移動客服大模型全網規模化商用,IPRdaily (2024.4)數據顯示,中國移動、中國電信、中國聯通AI專利全國排名為第10、28、40位,表明我國運營商相關AI創新應用有待推進。

②我國運營商加大投入做科技創新加法,美國運營商繼續壓降成本做運營減法。中國電信、中國移動、中國聯通2024年研發投入增長分別為8.0%、-0.1%、9.1%,分別聚焦云網數智安/量子四大根技術、BASIC6技術、CIDAO融合技術等技術創新,并立足科技創新推出智能云、AI+、量子、安全等產品。AT&T2020-2024年間降低負債250億美元和節省運營費用70億美元、未來三年將繼續節省運營費用30億美元,Verizon繼續推進運營費用降低20-30億美元。

基礎設施層面定位不同,我國運營商向AI、美國運營商向網。定位網絡提供商,擴大光纖覆蓋、推進軟件定義網絡為美國運營商2024年兩個網絡重點舉措,在擴大光纖覆蓋方面,AT&T自建光纖端口數較2020年增長了61%,Verizon收購Frontier、T-Mobile 收購Metronet和Lumos擴大光纖覆蓋;在軟件定義網絡方面,Verizon加快將三星0-RAN設備部署到網絡、AT&正將軟件定義從網絡核心推向網絡邊緣。定位數字基礎設施提供者,我國運營商面向AI推進數字基礎設施升級,中國電信推進Network for AI和AI for Network;中國移動推進5G/千兆+算力網絡+能力中臺建設、中國聯通打造極簡網絡,實現聯網算網協調發展。

2.主要業務發展情況對比

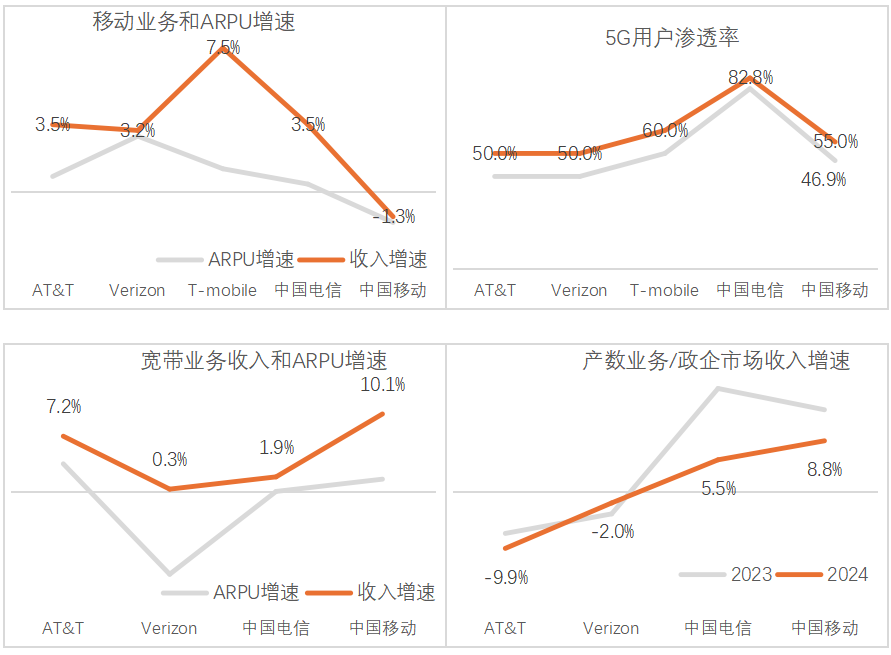

從總體增長動力看,產數是我國運營商業務發展優于美國運營商的核心因素。可以從下圖看出,美國運營商以連接驅動增長為主,移動連接收入平均增速達4.7%、寬帶連接收入平均增速3.8%,我國運營商以連接+產數驅動增長為主,中國電信為移動連接和產數驅動增長,中國移動為寬帶和產數驅動增長。

從連接業務看,美國移動用戶價值經營好于我國運營商。美國運營商通過5G用戶遷轉、固移融合、與權益融合(如Verizon的 myPlan計劃)等推動移動用戶ARPU提升,而我國運營商通過“連接+終端+應用+權益”等更大范圍內的融合,卻無法取得同等的價值提升。兩方面原因,中美兩國處于不同的4升5階段,2024年中美兩國運營商5G滲透率提升10個百分點,分別達56.7%、60%左右,但我國5G套餐用戶占比較美國高(如中國電信達82.8%),低價長尾用戶遷轉帶動整體用戶ARPU降低;此外我國運營商融合經營的填充邏輯,應用和權益非用戶剛需,疊加外部權益定價過高及交叉補貼發展等均帶來了連接價值的分流,而美國運營商融合業務為剛需業務組合。

從產數業務看,我國產數業務質量優于美國運營商,但因供需因素面臨低增長風險。美國運營商政企業務主要為連接,受互聯網替代競爭沖擊明顯,我國運營商政企業務為“網+云+數+智+安”的一體化數字化解決方案,更符合當下數字化轉型需求。但受國內需求不足和供給側算力產能過剩和競爭加劇影響,產數業務作為增長核心動能面臨較大的減速風險,2024年平均增速較上年下滑8.9個百分點。

圖1:主要業務發展情況對比

3.主要發展績效對比

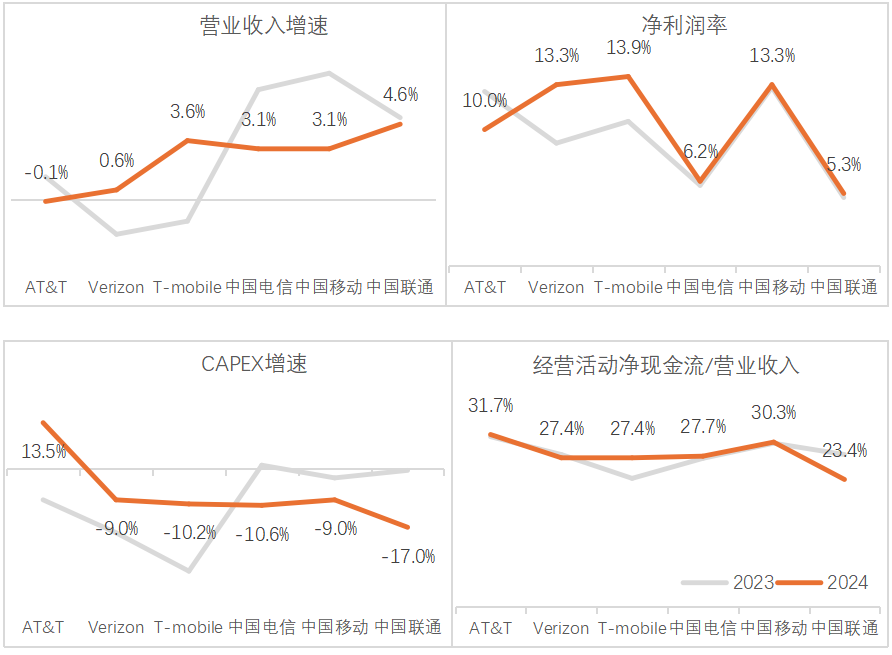

中美兩國運營商營收增速差距縮小,凈利潤率差距拉大。2024年,宏觀環境和5G技術周期影響,我國運營商營收平均增速較上年度回落2.9個百分點、回落明顯,而美國運營商致力于5G和光纖業務拓展,營收平均增速提升2.0個百分點,中美兩國運營商營收平均增速差從上一年度的7.1個百分點縮小為2.2個百分點。美國運營商一直以來致力于推進成本壓降和運營提效,疊加營收增速提振,美國運營商凈利潤率平均提升幅度高于我國運營商1.3個百分點,中美兩國平均凈利潤率差距從上年度的2.8個百分點擴大到4.1個百分點。

投資壓降我國運營商提速美國減速,現金保障提至美國運營商水平。受5G建設高峰期已過影響,中美兩國運營商資本開支除AT&T外,均較2023年度大幅下滑,但由于美國運營商光纖建設推進和我國剛開啟5G投資壓降進程,美國運營商壓降速度放緩、我國壓降速度擴大,導致中美兩國運營商平均投資占收比之差由上年的4.9個百分點縮小為2.4個百分點。在國資委營業現金管理政策推動下,我國運營商營業現金比率等指標基本與美國運營商處于同一水平,為企業投資和未來發展提供有力保障。

圖2:主要績效指標對比

2025年發展目標與舉措對比

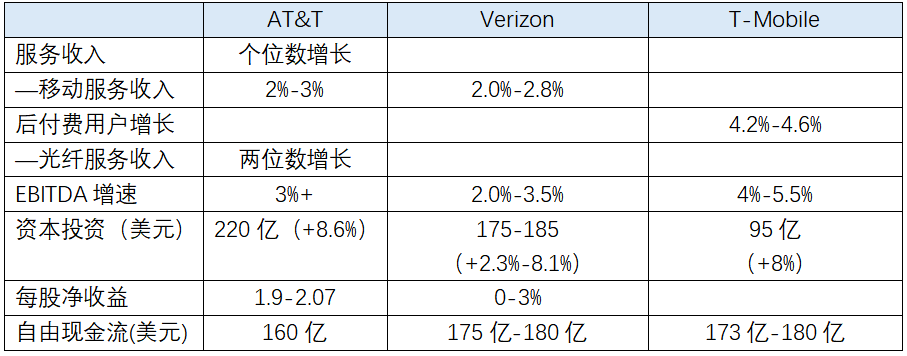

發展目標指引方面,美國運營商強調連接業務和投資增長目標,我國運營商進一步壓降資本開支。基于對連接需求增長的一致認同,美國運營商2025年基本設定了3%左右EBITDA增長、2%-3%移動服務收入增長和光纖服務高速增長目標,并結束近年來的投資壓降、設定2%-8%的增長目標,以推動光纖和5G建設。而我國三大運營商2025年繼續壓降資本開支,合計下降9.1%。

表1:美國三大運營商2025年發展目標指引

主要發展舉措,我國運營商繼續向智發展、美國運營商以網為核心。①在業務方面,AT&T、Verizon美國運營商強調加快5G和光纖的規模發展、融合發展,而我國運營商強調基礎業務的存量經營、價值經營(中國移動)和集智融合發展(中國電信);②在能力方面,美國運營商強調加快無線網絡的現代化如O-RAN、云化RAN,加大投入提升光纖和5G網絡能力,我國運營商均繼續強化科技創新、推動基礎設施智能化升級;③在運營管理方面,我國運營商深化改革,通過精細化運營、精益管理提升效率,而美國運營商繼續做減法壓降成本,但兩國運營商均強調將AI融入運營管理提升效率。④在AI發展策略方面。美國運營商利用AI變革網絡及客戶服務, T-Mobile基于數據和智能打造客戶驅動的網絡覆蓋,并推進AI RAN合作,與OpenAI合作打造IntentCX 平臺、以自服務和預測性服務改變客戶體驗。聚焦連接和邊緣計算環節,把握AI帶來的機遇,如Verizon更新其AI戰略,推出AI Connect解決方案。而我國運營商則繼續加大AI相關算力投資和科技創新力度,拓展AI相關服務收入。

小結與啟示

小結:中美運營商定位和市場因素導致發展差異。我國運營商定位為數字基礎設施提供者和科技型企業,順應人工智能發展趨勢,大力推進科技創新和基礎設施智能升級,美國運營商定位為最好的網絡提供商,通過加強網絡覆蓋驅動連接規模增長,這是兩國運營商主要發展舉措、業務情況存在差異的核心原因。美國運營商連接收入及價值運營好于我國運營商,我國運營商依托產數業務形成領先于美國的整體收入增長優勢,但受國內需求不足沖擊,作為增長主引擎的產數收入增速下降,導致領先優勢縮小,凈利潤率差距擴大。

啟示1:重視AI連接增長。到2030年,60-70%的人工智能工作負載將轉向實時推理,將在邊緣產生低延遲連接、計算和安全的需求,美國運營商均聚焦AI連接把握發展機遇,如Verizon 推出AI Connect 戰略,打造最適配AI發展的連接和邊緣服務。我國運營商在提供端到端的智能服務外,應重視AI發展帶來的連接需求,打造最適配AI發展的網絡,推出適配AI部署的連接產品,支撐第三方智能云生態繁榮。

啟示2:優化基礎業務價值運營。Verizon 推出無線流量+MyPlan融合套餐,通過疊加10美元可靈活定制額外權益,低于權益的市場價33%,為通信資費的15%-10%,該計劃為Verizon帶來1300萬權益用戶和ARPU提升。而我國運營商外部權益運營的定價均大幅高于市場定價,且占到通信資費的30%。建議我國運營商立足于為用戶提供價值,優化權益運營。

啟示3:推進網絡簡化降本。美國運營商均高度重視推進網絡智簡、減少成本,Verizon 當前40%無線流量由云RAN承載,AT&T 推進2026年70%的無線流量由開放硬件承載,降低每G流量成本70%。建議我國運營商加快AI-RAN、ORAN、開放硬件技術研發和規模部署應用,加快推動網絡軟化轉型,降低CAPEX、OPEX,提升網絡價值。

本文作者

艾寶林

戰略發展研究所

一級分析師

碩士,從事企業研發范式提升、科技創新數字化轉型相關研究。